東京都23区内では、各特別区から認定を受けた先端設備等導入計画に基づき取得した設備について、一定の要件を満たす場合、固定資産税を3年間ゼロとする特例措置を講じます。 ※ 令和5年3月31日取得分まで

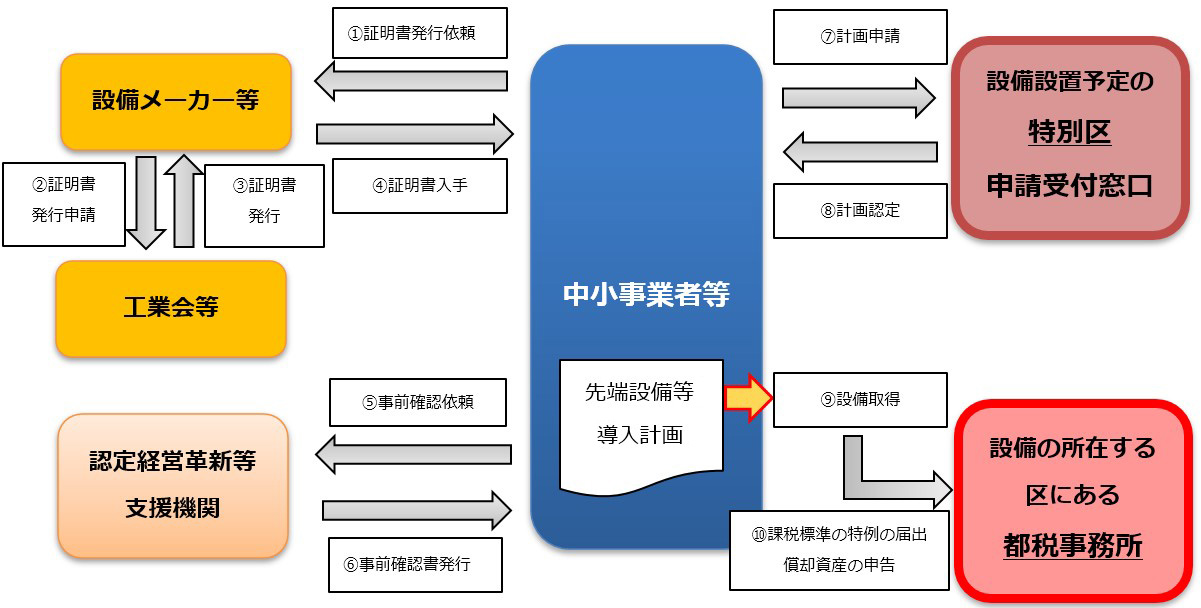

<先端設備等導入計画の策定から課税標準の特例の届出・固定資産税(償却資産)申告までの流れ(東京都23区内)>

※ 国から「導入促進基本計画」の同意を受けた特別区において先端設備等導入計画の認定申請を行うことができます。

先端設備等導入計画の認定申請については、各特別区へお問合せください。

※ 令和3年4月の税制改正に伴い、適用期間が2年延長されています。

また、産業競争力強化法等の一部を改正する等の法律(以下「改正法」という。)の施行に伴い、令和3年6月16日をもって生産性向上特別措置法が廃止され、先端設備等導入制度の関係規定が中小企業等経営強化法に移管されました。

※ 制度の詳細については、下記ホームページをご参照ください。

→ 「生産性向上に向けた中小企業者・小規模事業者の新規投資を促進するため、固定資産税の特例(固定ゼロ)の拡充・延長を行います」(中小企業庁ホームページ)

(1) 特例措置の対象となる方

以下のいずれかに当てはまる方(租税特別措置法上の「中小事業者」又は「中小企業者」)

・資本金もしくは出資金の額が1億円以下の法人

・資本金もしくは出資金を有しない法人のうち常時使用する従業員数が1,000人以下の法人

・常時使用する従業員数が1,000人以下の個人

注 次の法人(いわゆる「みなし大企業」)は、たとえ資本金が1億円以下でも対象とはなりません。

(2)適用期間

以下の期間に、特別区から認定を受けた先端設備等導入計画に基づき取得した一定の設備・事業用家屋が対象となります。

ア 事業用家屋及び構築物 令和2年4月30日~令和5年3月31日

イ それ以外 平成30年6月6日~令和5年3月31日

(3)対象設備の要件

【償却資産】

下表の対象設備のうち、以下の要件3つを満たすもの

・要件①:生産性向上に資するものの指標が旧モデルと比較して年平均1%以上向上しているもの

・要件②:生産、販売活動等に直接使用する設備であること

・要件③:中古資産でないこと

<対象設備>

| 設備の種類 | 最低取得価格 | 販売開始時期 |

|---|---|---|

| 機械及び装置 | 160万円以上 | 10年以内 |

| 工具 (測定工具・検査工具) |

30万円以上 | 5年以内 |

| 器具及び備品 | 30万円以上 | 6年以内 |

| 建物附属設備(※) | 60万円以上 | 14年以内 |

| 構築物 | 120万円以上 | 14年以内 |

※ 償却資産として課税されるものに限る。

【事業用家屋】

以下の要件4つを満たすもの

・要件①:取得価額が120万円以上であること

・要件②:生産、販売活動等に直接使用する家屋であること

・要件③:先端設備(取得価額300万円以上に限る)を稼働するために取得したものであること。

・要件④:新築であること

㊟ 特別区が策定する「導入促進基本計画」によっては、対象が異なる場合がございますので、必ずご確認ください。

(1)提出書類

申告書・申請書様式のページから様式を印刷・ダウンロードできます。

東京都23区における独自様式です。手続き円滑化のため、①に添付のうえご提出くださいますようお願いいたします。

計画の変更申請を行った場合、その申請書も併せてご提出ください。

計画の変更申請を行った場合、その認定書も併せてご提出ください。

(中小企業等経営強化法の経営力向上設備等及び先端設備等に係る生産性向上要件証明書)

※事業用家屋のみを届出する場合は不要です。

(2)提出時期

固定資産税(償却資産)のご申告の際に、併せてご提出ください。

令和3年中に対象資産を取得した場合、令和4年1月がご提出の時期です。

本特例措置の対象設備は、先端設備等導入計画の認定後に取得することが必須です。計画の認定前に取得した設備は特例措置を受けることができません。

本特例措置の適用を受けるためには、賦課期日(1月1日)時点において、租税特別措置法上の「中小事業者等」である必要があります。このため、賦課期日(1月1日)時点で「中小事業者等」に該当しなくなった場合は、本特例措置の対象とはなりません。

この要件を確認するため、「課税標準の特例(先端設備等)に係る届出書提出用チェックシート」②項番1、2にご回答のうえで、ご提出いただきますようお願いいたします。

対象設備について固定資産税(償却資産)の申告をする年の賦課期日(1月1日)までに「先端設備等に係る誓約書」と「工業会証明書」を、計画の認定を受けた特別区に追加提出することで、本特例措置を受けることができます。追加提出が間に合わなかった場合、追加提出時期により特例措置の適用期間が2年又は1年になります。

例えば、計画の認定後、令和3年10月に対象設備を取得した場合、令和4年1月が固定資産税(償却資産)の申告時期のため、令和4年1月1日までに計画の認定を受けた特別区に追加提出を行うことで、3年間特例措置を受けることができます。

計画の認定申請時に工業会証明書を提出しなかった場合、この要件を確認するため、「課税標準の特例(先端設備等)に係る届出書提出用チェックシート」 ②項番4にご回答のうえで、ご提出いただきますようお願いいたします。

差額が通常想定されうる程度の差額(見積価格と購入価格との差額、附属機器分の差額等)である場合、対象となる設備が同一であることの確認ができれば、特例措置を受けることができます。

内容の確認のため、差額がある場合には、「課税標準の特例(先端設備等)に係る届出書提出用チェックシート」②項番5に差額の理由を記載のうえで、ご提出いただきますようお願いいたします。

後日、管轄の都税事務所より追加資料の提出を依頼させていただく場合もございますので、その際はご協力をお願いいたします。

工業会の証明書、認定革新等支援機関の確認書やリース事業協会の固定資産税軽減計算書については、旧様式に基づくものや改正法施行前に作成されたものであっても改正法施行後の申請に利用が可能です。

事業用家屋に関すること…資産が所在する区にある都税事務所の固定資産税班

償却資産に関すること …資産が所在する区にある都税事務所の償却資産班